一、2018年投资总结

2018年,是我自投资以来,第一次经历年度亏损,也是第一次经历如此之大的回撤。

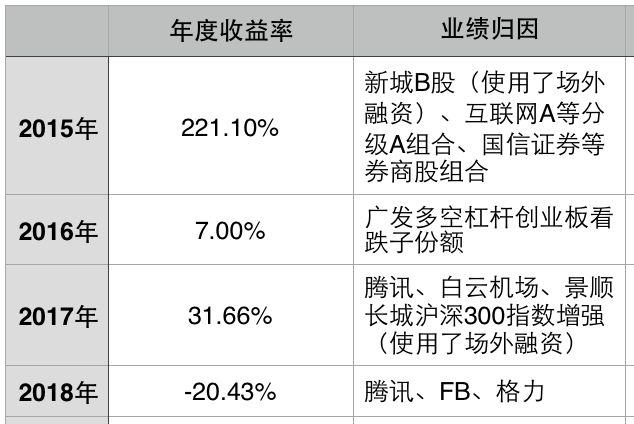

今年我的股票账户整体回撤20.43%,下表是我之前三年的收益率情况。

今年最大的感慨是,之前很多师友的告诫,我当时以为自己真的听懂了,但真正经历之后,才知道是什么样的滋味。

每个人反思自己的方式是不同的,我自己的习惯是,在印象笔记里建一个文档,一条一条写下来,只留给自己看。因此,更具体地反思,就不在这里多说了,但肯定会在以后的实际操作中展示出来。

二、2019年投资展望

做预测,被打脸是必然的,但我们做投资时,必然会有一个战略方向的选择,保持平和的心态,争取大概率的正确就好。

展望之前,先回顾下我去年的三个判断,去年我的判断有三个:看多沪深300,远离比特币等数字货币和P2P 。

今年的实际情况:算上股息后,沪深300下跌23.64%,如果持续定投的话,跌幅应该会少很多,我自己今年定投的指数基金,目前总体回撤10.72%;比特币跌幅超过70%,更多的数字货币被价值归零;P2P 出现集体踩雷潮,很多人血本无归。

下面是我对2019年投资方向的展望。

1、股权类资产

明年港股和A股的蓝筹股,大概率会有不错的机会,代表性指数有上证50、深证红利、恒生指数;创业板等小盘股大概率会继续杀估值;如果美国经济基本面不出大问题,美股大概率是一个小熊市,无论是指数跌幅和持续时间,应该都会比国内很多人预期得要小得多、短得多,目前看,美国经济基本面出现大问题的概率不太大。

蓝筹股行情,对应的A股指数,可以看上证50和深证红利,他们基本代表了沪深两市资产最优质的一批公司,无论是绝对估值还是相对估值,都已到了历史低位;他们本身的基本面并没有什么大的问题,竞争力还在增强;外资和保险资金在持续流入,因此大概率会出现行情。

港股蓝筹股因为估值更低一些,所以我更看好一些,代表性指数有恒生指数、国企指数和恒生25指数。

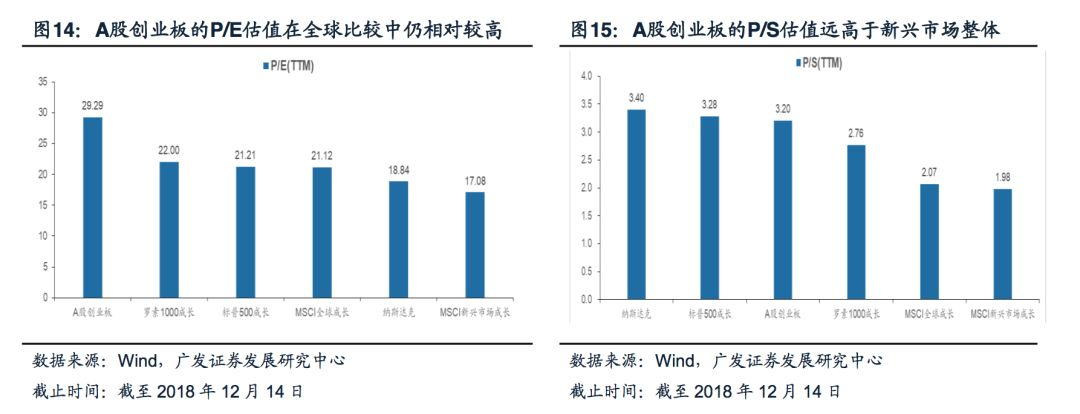

即使跌到现在,创业板指的市盈率仍然有28倍,从今年半年报的数据看,创业板指整体的利润,是同比下降的,这样的业绩增速,很难持续维持这样高的估值,同时,今年是很多创业板公司之前并购重组时,业绩承诺的最后一年,明年业绩挤水分的压力很大。下图为创业板与全球主要“成长股”市场的估值对比。

按照国际惯例,从高点回撤超过20%,就是技术性熊市。目前,标普500和纳指的回撤已经超过20%,已经进入技术性熊市。如果美国经济不出现什么大问题的话,美股这次应该就是一个小熊市。

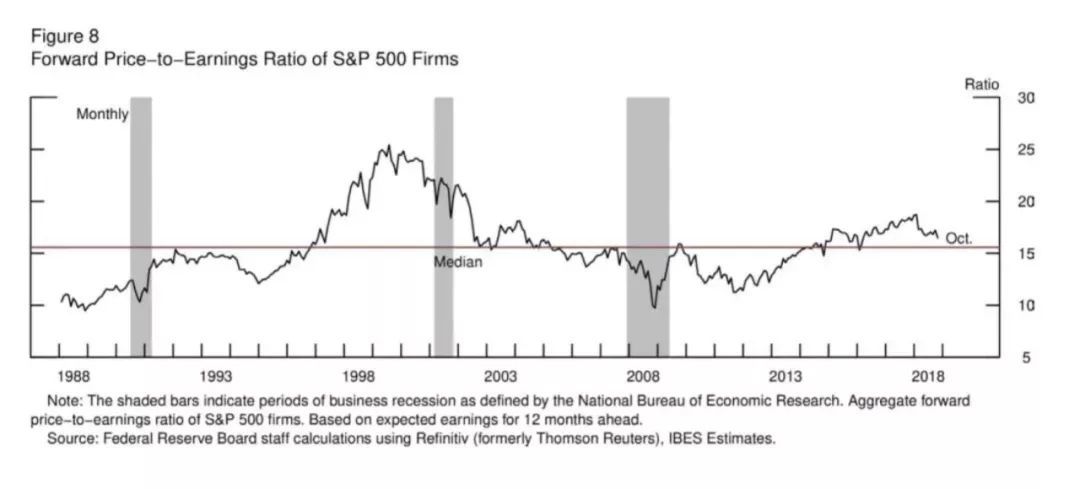

美股当前的估值在历史估值中枢附近,整体估值和2000年、1929年不可同日而语。我个人对于美股最大的担心,在于美国经济的基本面会不会出问题,经济繁荣可以持续多久,毕竟,美股不同经济周期之间,企业利润变化很大。

下面两张图是,最近30年标普500市盈率的走势图和自1990年来,标普500 净资产收益率(ROE)变化图。数据来源:美联储和彭博。

2、固定收益类资产

整体判断,利率债性价比不高;信用债大概率会有不错的机会;可转债整体很鸡肋,明年的银行转债应该有机会;建议继续远离P2P 。

利率债主要是指国债、地方政府债券、政策性金融债和央行票据。因为有国家信用做背书,它们的信用风险很小,影响其内在价值的因素主要是市场利率,所以叫“利率债”。

如果实体经济依然维持现在的局面,央行大概率会继续释放流动性,但从历史经验看,如果想继续重复今年的收益率,可能性不大,今年中证国债指数收益率8.64% 。相较于其他投资机会,我个人感觉利率债性价比并不高。

今年信用债爆了很多雷,我个人认为,2019年信用债应该会有不错的机会。投资信用债的话,建议还是选择债券基金比较好,尽量不要自己亲自操作。投资债券基金,尽量还是选择那些大的公募基金发行的,经过多年业绩考验的债券型基金,具体基金我就不在这列举了,大家自己用这两个指标去筛选就行。

明年应该至少会有1460亿的银行可转债上市,已经确定要发行的有交通银行、平安银行、中信银行、江苏银行,一般来说,银行转债的投资性价比,要不银行股本身的性价比更高,这些转债上市后,大概率会有破发的机会,那时应该是不错的投资机会。

现在已经发行的可转债,共有113个,这个数量,超过了2017年之前,可转债发行数量的总和,而且,未来还会有巨量的供应,在这样的市场环境下,之前很多基于博弈形成的可转债投资方法不再有效,投资可转债的难度大大增加,对于个人投资者来说,放弃个债研究,选择转债基金是非常明智的。

如果波动承受能力更强一些的话,深证红利、上证50 这些指数基金的性价比,要比现在的可转债基金更高。原因有两个,一是现在发行转债的公司,绝大多数资产质地都非常差,完全都不能和前些年相比;二是绝大多数转债相对正股都是溢价的,也就是说,这些可转债的估值要比正股还要贵,事实上,现在很多转债正股本身的估值就不便宜,进一步我们可以推论出,现在很多转债的估值,比深证红利、上证50这些指数的估值,要贵得多。

关于P2P,P2P借贷方的真实成本,年化应该在20%附近,很难有个人或公司能长期承担这样的借贷成本,A股上市公司,已经算是国民经济中的佼佼者,每年净资产收益率在20%以上的公司也没几家。

同时,P2P公司规模越大,尽调和征信的有效识别难度越高,这不是一个强者恒强,与规模做朋友的行业。

因此,我个人判断,长期看,P2P违约是必然的,最好远离,个人投资者最好的固定收益工具还是货币基金和银行的货币型理财。

3、房地产

我长期看好,一线和强二线城市的房价,但具体到2019年,我个人没有特别明确的方向性判断。至于三四线城市的房价,我个人长期不看好。

2016年一线城市及强二线城市房价大涨,去年和今年,整体上市缩量微调的状态。

一线城市和强二线城市,因为有扎实的产业基础,人口总体仍然在持续净流入,再加上供地有限,因此,即使短期房价上涨过多、过快,这些城市的房价长期仍然有其企稳上涨的支撑。

现在一线和强二线城市的房价,处于既不是太贵,但也谈不上便宜的状态,很难预测它在短期内的走势方向。对用于自住的购房者来说,在负债可接受的情况下,当然可以购买,但也要做好房价会有大幅波动的准备,做投资的话,我个人觉得还是谨慎为好,要具体城市具体地段具体楼盘具体户型,具体分析,不能一概而论。

三四线城市,产业基础比较薄弱,人口在持续净流出,经历了这两年的大涨后,我个人觉得,在相当长的一段时间内,应该不会有什么大的行情。

4、数字货币

建议继续远离。理由还是和去年相同。

比特币等数字货币,波动性极大,根本不可能作为普遍的实际支付工具,假设如很多人所愿,比特币等数字货币,成为普遍的实用支付工具,那么其币值自然会长期趋于稳定,估计这些人应该就再也不会参与交易了,因为他们参与交易,是因为看到比特币等一直在涨,等比特币他们出现长期横盘或下跌时,人们的投资(ji)意愿就大大降低了

从比特币到莱特币,再到其他数字货币,这些数字货币本身就是层出不穷,无限供应的。最开始,有些人之所以参与数字货币的交易,是出于央行(国家)“随意”发行信用货币的恐惧,希望可以找到一种可以永久保持购买力的货币品种,事实上,可以自动调节货币的供应量,这是现代信用货币制度的优势,这样可以更好地调节经济运行,更好地解决通胀与通缩等问题。

另外,期待可以持有一种货币,就可以永世获益,这种想法本身就是幼稚,不符合常识的,世界永远是在动态变化的。

最后,祝大家2019年投资顺利,取得满意的回报。

说明:本贴不构成投资建议,仅作为自己的投资笔记,如若跟随,责任自负。