日常闲聊,请关注我的微博:沈潜随手记

老朋友们都知道,港股我最看好两家公司,一家是腾讯,另一家就是港交所。

之前,我也多次说过,今后我不会再投资港股指数基金,如果看好港股市场的话,会直接买港交所这只股票。

经过这几天的考虑,我决定提高自己看好港交所的评级。如果以前港交所在我的投资体系里,可以打到80分,现在可以提高到90分。

在2018年年底时,我就已梳理过看好港交所的逻辑,今晚再梳理下。

1、交易所是一个超级好生意,坐地收钱,利润率极高,现金流极佳。

2019年,港交所的净利润率58.40%,可以对比下,同一年,格力电器净利润率为12.31%,贵州茅台的净利润率为46.37% 。

2、蒙代尔三角,决定了港交所将长期受益于现有外汇制度。

在金融学中,有一个著名理论,就是蒙代尔三角:一个国家的货币政策独立性、资本自由流动和汇率稳定,三个目标不可能同时实现,只能选择两个而舍弃一个。

就咱们国家的现状来说,货币政策独立性与汇率稳定,这两者的重要性,远远高过资本的自由流动。这也决定了,当前的外汇制度,是一个长期制度。

港交所是海外资金大规模投资中国市场,国内资金大规模投资海外市场的最便捷通道,桥梁作用未来会越来越重要。

3、逆全球化、港交所改革和中概股回归。

近年,因为众所周知的一些原因,世界上掀起了一股逆全球化的热潮,再加上,港交所自身的改革,使得国内大量新兴行业的公司,都选择了在港交所上市。

典型的例子包括,阿里巴巴、美团、小米等等,据说,京东、百度、网易等公司也在热身。

这些公司的上市或回归,将会极大改善港交所当前金融股权重过高的生态,更有利于长期发展。

4、港交所作为港股上市公司的典范,公司治理良好,每年会将当年利润的90%进行分红。

当然,2018年时,我提到的港交所的问题,现在依然存在,具体如下:

1、业绩有较强的周期性

我们当然都希望,自己拥有的生意是无论暴风疾雨,还是风和日丽,都能稳稳当当赚钱。

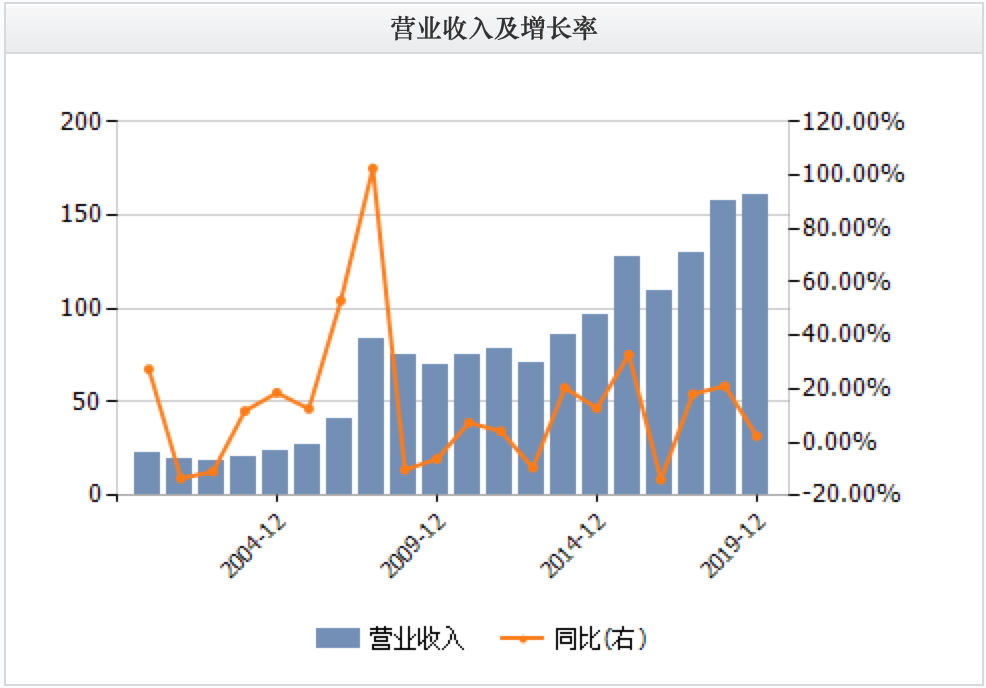

但股市总是在牛熊中轮回,因此,港交所的业绩注定了会有较大的波动。下图是自2000年上市以来,港交所历年的营收及利润情况。

数据来源:wind

2、估值长期都不便宜,即使市场大跌时,也是如此。

由于港交所是一个确定性非常高的标的,所以,港交所也长期享受着估值溢价。

下图是自2006年1月以来,港交所市盈率与市净率走势图,市盈率的均值为37.03,市净率的均值为7.86,现值分别为37.99、8.06 。

数据来源:wind

3、港交所面临上海、深圳两大交易所的竞争。

从公司治理结构看,港交所当然更占优势,中国经济的体量,应该也足以撑得起两到三个交易所,但是仍然需要警惕以后的竞争。

风险提示:本文仅为我的投资思路分享,非投资建议,股票类资产,风险巨大,请谨慎、独立决策,对自己负责。